Déjà adoptée par de nombreuses entreprises depuis 2015 avec la possibilité d’envoyer des factures électroniques à ses clients, la facturation électronique entre entreprises assujetties à la TVA présente de nombreux avantages :

Le projet de loi de finance 2020 donne aux entreprises jusqu'à 2026 pour adopter une gestion dématérialisée des factures. Ce sont les fournisseurs du secteur public qui sont invités à montrer l'exemple, puisque la facture électronique leur est imposée à partir du 1er janvier 2020.

Si délaisser la facture papier pour le format numérique est très avantageux, contrôler tous les aspects de la facture électronique n'est pas une mince affaire. Elle doit en effet remplir un certain nombre de critères pour être légalement recevable (format PDF, mentions obligatoires…).

De plus, elle peut confronter les entrepreneurs et les sociétés à de nouvelles difficultés comme l'archivage numérique des documents.

Pour maîtriser parfaitement ce mode de facturation, voici 6 réflexes à avoir lorsqu'on émet une facture électronique.

1 – Garantir l’authenticité, l’intégrité et la lisibilité de la facture électronique

Pour que la facture électronique ait une valeur juridique égale à la facture papier, elle doit respecter certaines conditions. Il est primordial de pouvoir identifier clairement son émetteur. De plus, il faut que le format garantisse un accès pérenne à la consultation : La facture numérique doit être sauvegardée dans un format PDF qui ne permet aucune modification (scellement) pour assurer son intégrité.

2 méthodes de scellement garantissant l’authenticité existent :

Ces procédés permettent de conserver l'empreinte digitale du document dès son émission et pendant toute sa durée d'archivage. La facture numérique doit bien entendu être horodatée.

Une fois la facture électronique scellée, on peut utiliser un échange de données informatisé (EDI). C'est une solution en ligne permettant d'automatiser les échanges de factures électroniques, cette solution est uniquement une solution d’échange entre un fournisseur et un client récurrent et ne permet ni l’archivage, ni la recherche.

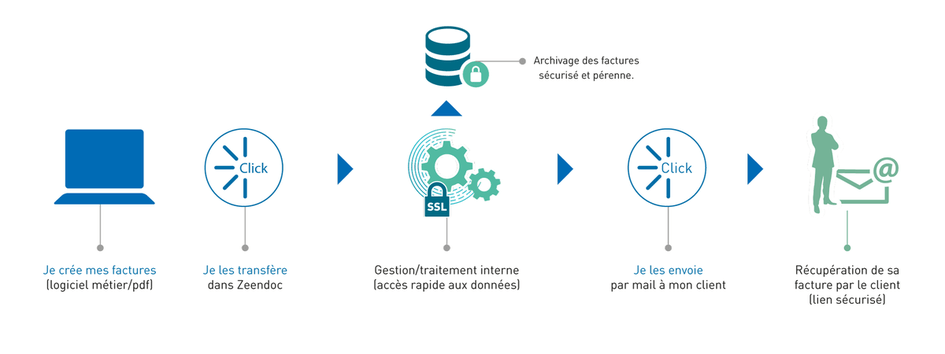

Une autre possibilité est d’utiliser une solution de stockage et de gestion électronique de document (GED), de préférence dans le cloud pour s’affranchir des contraintes de maintenance logicielle et de matérielle, et de partager sa facture électronique à partir de cette solution.

Cela permet d’atteindre plusieurs objectifs :

Si on utilise un logiciel de facturation électronique, alors il est important d’avoir une routine pour verser ses factures dans le logiciel d’archivage ou GED de l’entreprise afin de centraliser les documents administratifs, RH, fiscaux dans une base documentaire et facilitant la recherche de l’information le jour où cette donnée sera requise.

À ce jour, en l’état de la loi de finance 2020 qui prévoit un passage à la facturation électronique progressif entre 2024 et 2026, il n’est pas obligatoire de signer électroniquement ses factures et ni de les archiver dans un espace à valeur probante.

Il est donc important d’avoir une solution d’archivage et de GED qui puisse faire ces liens afin d’établir automatiquement cette piste d’audit fiable pour votre société. Ainsi, en cas de contrôle, une interface simple permet de retracer la transaction en un clic.

2 – Numériser les factures papier pour le confort du tout numérique

Émettre des factures électroniques est relativement simple une fois qu'on est habitué, mais que faire de ses anciennes factures physiques ? En France, les entreprises sont autorisées à dématérialiser leurs factures depuis 2017. Cependant, la numérisation a l'obligation de respecter des conditions très strictes pour être reconnue par l'administration fiscale.

En plus d'être datée et scellée à l'aide d'un cachet serveur ou d'une signature électronique, la facture électronique doit également reproduire à l'identique la facture papier d'origine. Cela signifie que son contenu doit être exactement le même, et que l'image et les couleurs doivent être respectées. Une fois scannée, la facture doit être enregistrée en PDF ou PDF A/3 et ne souffrir d'aucune perte si une compression de fichier a été effectuée. L'utilisation de logiciels de retouche (Photoshop, Lightroom…) est bien entendu interdite.

Si la facture numérisée ne répond pas à l'un de ces critères, elle n'a aucune valeur juridique et c'est la facture physique qui prévaut.

Avoir tout au format électronique ne vous affranchira pas de garder les originaux papier dans tous les cas, même si depuis le 1er juillet 2019 il y a une tolérance pour les notes de frais, mais vous permettra d’avoir un seul moyen de recherche et de consultation des informations clé de votre entreprise.

3 – Renseigner les mentions obligatoires pour être en règle

Qu'elle soit physique ou dématérialisée, les données d'une facture et sa rédaction suivent les mêmes règles. Il s'agit d'une émission d'un ordre de paiement qui doit contenir certaines mentions légales. Le manquement à cette obligation peut être puni d'une amende.

Parmi ces mentions, on retrouve :

Pour les autoentrepreneurs, la mention “TVA non applicable, art. 293 B du CGI” est à rajouter à la liste. En cas d'omission d'une mention ou d'inexactitude, l'amende fiscale peut atteindre jusqu'à 50 % du montant de la facture. De plus, le client (particulier ou entreprise) peut contester la facture, ce qui retarde son paiement et engendre des frais supplémentaires.

Cela facilite ce que nous expliquions au point 1 soit la piste d’audit fiable faisant le lien entre la facture et la livraison de biens ou la prestation de services concernée. Depuis le 1er octobre 2019 d’ailleurs, la loi prévoit que le numéro du bon de commande doit figurer sur la facture lorsqu’il a été préalablement établi par l’acheteur.

À noter que dans une perspective de lutte contre la fraude à la TVA, le projet de loi de finances pour 2020 prévoit de rendre obligatoire de façon progressive la facturation électronique interentreprises. Ainsi, entre 2024 et 2026 selon des modalités qui seront définies par décret, la facture électronique devrait complètement remplacer la facture papier et l'envoi de PDF dans les échanges B2B.

4 – Détailler la facture électronique pour une meilleure acceptation client et un meilleur contrôle

Dès la réception de la facture électronique, un client doit pouvoir identifier clairement les différents services facturés, ainsi que leur prix unitaire. Le taux de TVA et les éventuelles remises doivent également être renseignés, conformément à la loi. Comme pour la piste d'audit fiable, la facture doit être exhaustive et compréhensible afin que clients et fournisseurs puissent valider le montant total dès la première lecture.

D'autre part, la dématérialisation de la facturation permet une mise en place simplifiée des factures récurrentes. Les entreprises qui proposent des services mensuels à certains clients se doivent de soigner leur modèle de facture électronique. La réception d'une facture illisible peut en rebuter plus d'un. Une présentation épurée mais complète renforce au contraire les chances que le client fasse de nouveau appel aux services de l'entreprise ou du fournisseur.

Un bon traitement des données relatives aux frais est encore plus important pour la mise en place d'une facturation à l'usage. Ces factures sont très appréciées des clients à condition qu'ils aient la certitude de payer uniquement les produits et services qu'ils ont effectivement consommés. Proposer une ventilation complète dans une facture n'est pas toujours évident, c'est pourquoi les logiciels de facturation électronique accompagnent les entreprises dans la conception de modèles de factures adaptés.

Attention, un logiciel d’archivage ou de GED n’est pas un logiciel de facturation mais il doit permettre de centraliser tous les documents administratifs d’une entreprise dans une base documentaire unique via un agent de collecte ou via une imprimante virtuelle, et aussi de faciliter l’export comptable via des passerelles.

Au moment de l’import de la facture électronique dans la GED, son indexation doit être fluide et réduire la saisie manuelle pour gagner du temps et éviter les erreurs. Une bonne plate-forme est à même de contrôler les montants HT et TTC et d’alerter l’utilisateur sur d’éventuelles inadéquations entre la facture et la commande.

5 – Conserver les factures de ses clients et utiliser l’historique

En France, les entreprises ont l'obligation d'archiver une facture électronique au même titre qu'une facture papier. La loi fixe le délai légal de conservation d'une facture à 10 ans pour une facture comptable et 6 ans pour une facture fiscale. Chaque facture numérique doit être accompagnée de documents permettant de retracer une piste d'audit fiable.

Les logiciels de GED ne s'arrêtent pas là et proposent un historique des factures, accessible par le fournisseur de services et son client. Chaque acteur de la transaction possède un code personnel et peut accéder à son espace privé sur la plateforme en ligne. La dématérialisation de l'archivage permet également au client de télécharger une facture égarée au format PDF en un clic.

En cas de contrôle ou de contentieux, comme dans le quotidien de l’entreprise et des besoins d’informations statistiques des dirigeants, il est important qu’un outil de GED dans lequel sont stockées les informations clés de l’entreprise puisse restituer des analyses multicritères sous forme graphique ou par le biais d’export Excel.

Pour les fournisseurs des services publics, Zeendoc met à disposition le connecteur Chorus Pro. Les factures électroniques destinées au secteur public sont automatiquement transmises au portail Chorus (obligatoire à partir de 2020), limitant ainsi les démarches des entreprises.

6 – Automatiser les relances pour les factures électroniques et gagner du temps

Proposer un service récurrent peut parfois mener à des situations inconfortables en cas d'échec de paiement. L'entreprise ne sait pas comment formuler sa relance, de peur de risquer un désabonnement. Utiliser une solution GED en ligne pour le traitement de ces rappels successifs décharge cette dernière de cette obligation frustrante. Les envois de la facture électronique sont automatiques et discrets afin de garantir la meilleure relation client possible.

Un autre bon moyen de diminuer le nombre d'impayés est de préciser le statut de la facture. Une facture électronique due doit être différentiable d'une facture réglée en un clin d'œil.

Une bonne solution de GED permet de raccourcir les délais de paiement et d'alléger le travail du service comptable de l'entreprise, qui est libre de réaliser des opérations à plus forte valeur ajoutée.

Un gain de temps appréciable.